2025年加密市场展望:比特币万岁,山寨币幻灭,关于2025年的27个猜想

时间:2025-02-13 19:43:00作者:互联网阅读:次

2025年加密市场怎么走?比特币涨势喜人,山寨币走势疲软所有幻想破灭?加密市场下一步怎么走?关于2025年的27个猜想是什么?

我一直非常关注一些最聪明的Web3团队发表的研究报告。他们的文章提供了思考的食粮,展现出不同的视角,帮助你更加确信你所认同的观点。研究文章里包含专业意见,可以帮助你更好地理解不同人对Web3领域的看法。现在我们就一起来看Delphi团队的“2025年加密市场展望”摘要。有需要的币友一起详细了解下吧!

1、比特币万岁

不久前,还有很多人认为价格10万美元的比特币只是一个白日梦。

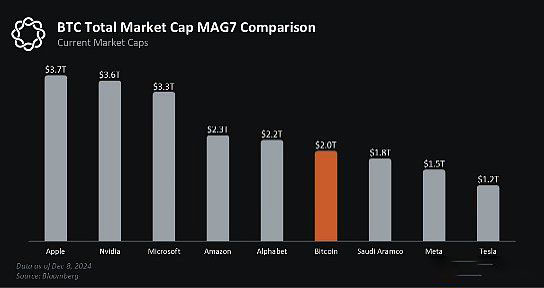

现在,这种情绪发生了巨大变化。比特币的市值约为2万亿美元,着实惊人。如果比特币是一家上市公司的话,那么它将成为全球第六大最具价值公司。

比特币已经吸引了极大的关注,但仍有相当大的增长空间。

比特币的市值仅为美国科技七大巨头(苹果、英伟达、微软、亚马逊、谷歌、META、特斯拉)总市值的11%。

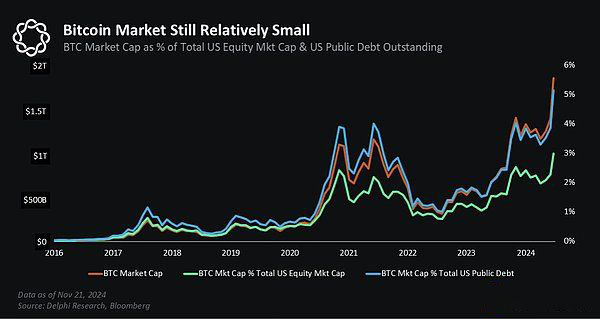

它还不到美国股票总市值的3%,约为全球股票总市值的1.5%。

其整个市值仅占美国未偿公共债务总额的5%,不到全球债务总额(公共债务+私人债务)的0.7%。

美国货币市场基金规模是比特币市值的三倍。

比特币市值仅占全球外汇储备资产总额的15%左右。假设,如果全球央行将各自的黄金储备的5%重新分配给比特币,将增加超过1500亿美元的购买力——是今年流入IBIT的总净流量的三倍。

家庭净资产达到历史最高水平,超过160万亿美元,比疫情前的峰值高出40多万亿美元。这一增长主要是由不断上涨的房价和繁荣的股市推动的,比比特币目前的市值高出80倍。

在一个美联储和其他央行致使本国货币每年贬值5-7%的世界里,投资者需要把目标定位10-15%的年回报率,以弥补由此导致的未来的购买力损失。

所以你明白了:

以每年5%的贬值速度计算,货币的实际价值将在14年后下降一半。

以每年7%的贬值速度计算,货币的实际价值将在10年后下降一半。

这就是比特币和其他高增长行业获得如此多关注和牵引力的原因。

2、山寨币幻灭

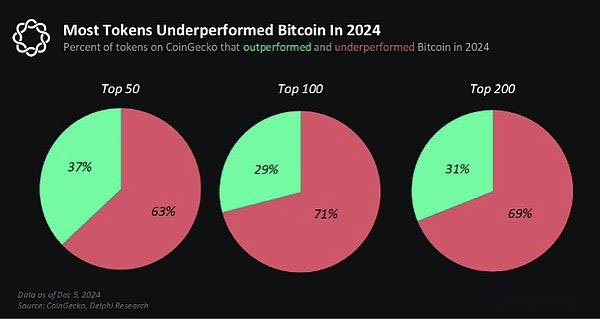

虽然比特币今年一次次地创下历史新高,但对于大多数山寨币来说,2024年并不是多么成功的一年。

ETH没有达到历史高点。

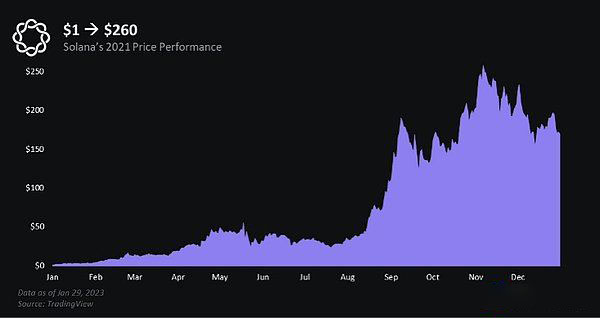

SOL再次创下历史新高,但它只比之前的最高点高了几美元,与市值和网络活动的增长相比,有些微不足道。

ARB在年初表现强劲,但在年底开始表现欠佳。

这样的例子还有很多。只需看下你投资组合中90%的山寨币的数据就会一目了然。

具体原因是什么?

第一点原因是比特币的主导地位。在ETF流动和特 朗普支持的推动下,比特币经历了非凡的一年,导致今年迄今价格上涨超过130%,并将其主导地位提升至三年来的高点。

第二点原因是市场分散。

今年的市场分散是加密市场的新现象。之前的市场周期中倾向同步交易。当BTC上涨1%时,ETH通常会上涨2%,山寨币会上涨3%,有可预测的模式。然而,这个周期却不一样。

有一小部分加密货币表现非常出色,但也有大片的红。

不断上涨的比特币浪潮并没有让所有人都受益,许多人期待的经典的“Path to Altseason”也没有实现。

最后同样重要的一个原因是,Meme币(以及最近的AI Agents)。

加密货币一直在“纯粹的庞氏骗 局”和“有望改变世界的技术”之间摇摆不定。在2024年,前者主导了话语。

Meme币超级周期放大了加密货币只是一个巨大的庞氏骗 局的概念。人们开始质疑基本面是否真的重要,加密货币是否只是“火星上的赌场”——这些担忧是合理的。

在这方面,我想多说一下。

当Memecoin被贴上年度表现最佳的标签时,只有那些最大的Meme币被考虑在内——那些已经创造了显著市值并建立了社区的Meme币。人们经常忽略这样一个事实:发行的Meme币中有95%的Meme币未能保值,但人们“愿意相信”。

怀着这种信念,许多之前投资山寨币的人转而购买Meme币——有些人成功了,但大多数人都失败了。因此,资本流入主要分布在比特币(机构资本)和Meme币(高风险)之间,把大多数山寨币挤到一边。

Delphi认为,2025年将迎来向“改变世界”的技术的转变。

就我个人而言,我并不太乐观。2024年,出现了许多主要关注Meme币的KOL。比如我创建一个Telegram文件夹,里面有一些真正有价值的频道,要找到一个不以“ape calls”为中心的频道是非常困难的。这就是注意力游戏,广受讨论的叙事会严重影响市场趋势。

3、接下来是什么?

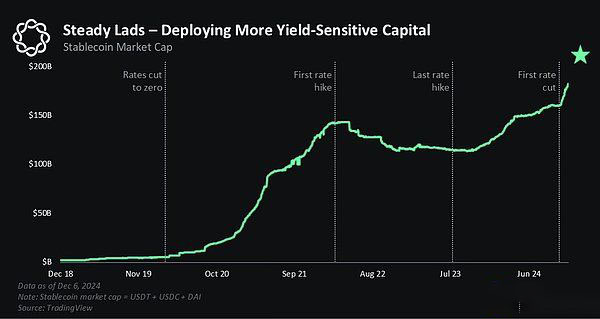

(1)稳定币增长和信贷扩张

市场面临的一个主要障碍是代币供过于求。市场面临着大量私募投资和公开代币发行的新资产。例如,仅2024年就有超400万个代币在Solana的pump.fun上发行。与此同时,自上一个周期以来,加密货币总市值仅增长了3倍,而2017年增长了18倍,2020年增长了10倍。

缺失的要素——稳定币增长和信贷扩张——开始重现。较低的利率和更友好的监管预计将刺激投机行为,解决这些失衡问题。随着稳定币重新获得牵引力,它们的交易和抵押品基础作用将对市场复苏至关重要。

(2)机构资本流入

直到去年,由于监管的不确定性,机构资本对参与加密货币的态度还非常犹豫。然而,随着美国证券交易委员会虽不情愿但不得不批准现货比特币ETF,这种情况开始发生变化,为未来的机构投资铺平了道路。

这些机构投资者会寻找自己熟悉的投资机会。虽然有些投资者可能会涉足Meme币,但他们更有可能对ETH/SOL、DeFi或基础设施等领域的资产更感兴趣。

Delphi预计,未来一年将类似于前几个周期的“全线上涨”的现象。这一次,基于基本原则或核心目标的项目将重新获得关注。其中可能包括OG DeFi等资产,这些资产拥有良好的历史表现,并经过了实战考验。它们也可能是基础设施资产,类似于我们之前观察到的L1交易。其他的可能包括RWAs(现实世界资产)或人工智能或DePIN等新兴领域。

并不是每一种加密货币都会像以前一样上涨三位数,而Meme币将会继续存在。这可能标志着一个新的开始和广泛的加密上涨。

注:一般来说,大多数机构交易者严重依赖期权对冲。因此,如果出现“全线上涨”,最有可能吸引投资者兴趣的资产将是那些拥有期权的资产,主要可在Deribit或Aevo上交易。

(3)Solana主导地位

Solana彰显了区块链生态系统的韧性。在经历了FTX崩溃期间96%的暴跌后,Solana在2024年出现了惊人的反弹。

主要亮点包括:

开发者势头:Solana的黑客松和空投(比如Jito空投)重新点燃了开发者和用户的参与热情,创造了创新和采用的良性循环。

市场主导地位:从Meme币到人工智能应用,Solana主导了2024年趋势。值得注意的是,它的实际经济价值(REV)——交易费和MEV的衡量标准——超过以太坊的200%以上。

未来展望:Solana有望挑战以太坊在扩容和用户体验方面的主导地位。其无缝的用户体验和集中化生态系统提供了相较于分散的L2解决方案更加显著的优势。

4、关于 2025 年的 27 个加密猜想

注:之所以将原作者的 Prediction 翻译为“猜想”,是出于行文严谨的考虑,因为预测需要较为充分的推断理由,但这 27 条内容更像是作者的主观猜想,并不一定具备严密的逻辑支撑,所以仅供参考。

1.美国将重新崛起为全球加密中心

诸多加密货币创业者将回归美国,并在纽约开设办公室,美国的加密会议活动规模将超越亚洲。

2.超 10 个 DeFi 协议将开启费用开关

多个 DeFi 协议将首次激活费用开关,Uniswap 位列其中。

3.DeFi 协议将开启客户资产再质押商业模式

越来越多的 DeFi 协议会将客户资产再质押作为创收来源,包括跨链桥和流动性质押代币(LST)等模式。

4.以太坊核心方向争论即将尘埃落定

致力于L1网络扩展的努力工作将逐步减少至最小程度(如将 Gas 目标提升至 50 M gwei 等),但最终以 Rollup 为中心的路线图将被再次强调。ETH 狂热支持者的努力最终不会成功。

(注:此处意指L2网络发展已成必然。)

5.以太坊生态将更具凝聚力

虽然一些意见不一者可能会离开以太坊生态,但社区的整体情绪将向更为积极的方向转变,ETH 的市场价格表现良好。

6.基于 rollup 的解决方案在 2025 年最终不会起飞

通过像 Across 等协议将实现足够好的跨链互操作性,但通用组合能力的实现暂时无望。

7.TEE(安全执行环境)将成为L2基础设施的(永久)组成部分

8.Solana 仍是本周期的主角,但隐患将在 2025 年显现

Solana 生态的 REV(经济价值回报)将难以达到新高。

随着 Meme 币带来的流动性分散化和 MEV 问题的相继出现,极端主义抬头,这些挑战将共同成为该生态的隐患。

9.Solana 生态的 Firedancer 将在 2025 年Q4发布,达到 10 万 TPS

10. Solana 将调整发行机制以抑制通胀,但以太坊不会

11.Base 将崛起为 Solana 的强劲对手,并成为 Rollup 生态系统最终赢家

Base 生态的 TVL 将超过 400 亿美元。

12.Base 将成为 AI 代理(及潜在 AI 衍生品)的主力生态

13.稳定币将成为L2上的主要资产

L2稳定币链上发行数量将是 ETH 的两倍。

14.稳定币将迎来爆发性增长

稳定币市值将突破 4500 亿美元,成为风险投资者的前三大投资类别之一。

15.超 5 家大型金融或传统金融机构将在 2025 年推出稳定币

这将对现有稳定币项目产生压力,现有稳定币的增长速度将放缓。

16.超过 10 家企业(银行、Web2巨头等)将推出L2网络

但大多数将无疾而终,直到最后不了了之。可能存在例外的情况是金融科技公司(如 Robinhood)。

17.Robinhood 将凭借庞大的用户基础和蓝筹股在 2025 年崛起

到 2025 年年底,加密行业将把 Robinhood 与 Coinbase 并列为美国两大主要交易所。

18.L1公链投资交易仍将奏效

向L1公链涌入的投资资金仍然没有见底,并且在很长一段时间内都会继续存在。

Sui 和 HyperLiquid 将是市场上跑的最快的“黑马”。

19.ICO(首次代币发行)模式将回归市场

尽管不像 2017 年那么热门,但新的 ICO 模式会有更好的投资者保护机制,类似众筹模式。

5 个蓝筹级别的协议将进行 ICO。

20.风险投资将再度回归,但规模不及 2021 年

2021 年加密风险投资规模为 300 亿美元;预计 2025 年这一规模约为 200-250 亿美元。

与此同时,会有更多 5000 万至 1 亿美元的融资轮次。

(注:目前业界这一轮次的项目并不多,一定程度上说明市场并未完全回暖甚至活跃度创历史新高。)

21.加密公司将开启 IPO(首次公开募股)先河,但不会大规模爆发

4 家以上的加密公司将开启 IPO,但 2021 年的估值过剩仍是这条路上的阻碍因素。

增长股权仍不会进入这一领域。

22.2025 年的主流趋势是 AI 与加密的深度结合

基础大语言模型的持续发展将不断引发媒体的新一轮关注,并将相关动态进一步转化为更多 AI 概念代币。

23.AI 趋势将产生细分赛道,不限于 AI Agent

不同类型的 AI Agent(创作者、对冲基金交易员、艺术家等等)将陆续走上加密舞台。

不出预料的是,大多数 AI Agent 仅为早期迭代产物且无法成功。

24.TikTok 将对加密领域产生前所未有的影响

Crypto Twitter(CT)将成为部分 TikTok 代币的退出流动性。

(注:这一点在今年表现亮眼的部分 Meme 币项目中已经有所体现,如 Moodeng、Chillguy。相较于短视频这一类颇具病毒传播性的媒介内容,X 平台即 Twitter 的文字信息相对而言传播速度更慢,因而平台用户很有可能成为 Tik Tok 相关网红概念 Meme 币的“接盘侠”。)

25.重磅加密法案将在美国通过

稳定币市场结构法案的更新版本可能会在美国签署通过。

26.比特币L2在 2025 年仍然无法起飞

距离产生真正意义上的零知识(ZK)比特币 L2 网络,我们还有很长的路要走。

27.加密货币行业将被广泛认可为美国政治中一股永久性力量

主流媒体们将逐渐改变此前对加密行业的负面或无视的态度,转而认识到加密货币行业将成为美国政治版图中不可或缺的一部分,永远都不会消失。

5、最后的想法

对许多人来说,目前的市场情况可能让人想起2017-2018年,当时比特币在新年前达到2万美元的峰值,并在2018年到来后不久开始下跌。然而,在我看来,将2018年的加密市场与2025年的市场进行比较是无关紧要的。这是两个完全不同的环境。

重要的是要认识到,广泛的加密市场远远超出了CT和X的时间轴范围。这些平台之外的人对市场的看法大为不同。

2025年,我预计加密市场将分为两个主要垂直领域:

Web3原住民:指那些深深扎根于加密市场的交易者。他们对比特币的独特特征有着细致入微的理解,并愿意参与高风险交易,包括Meme币、人工智能代理和预售——这些元素让人想起了狂野西部。

普通投资者:机构投资者和散户投资者的风险管理方法往往不同,他们通常坚持更基本的投资和交易策略——将加密货币视为股票市场的替代品。

哪个垂直领域将被边缘化?是那些无法确保在细分市场或至少在链上保持领先地位的早期阶段的DeFi、RWA和DePIN协议。这也只是我的想法。

以上就是脚本之家小编给大家分享的2025年加密市场怎么走?比特币涨势喜人,山寨币走势疲软所有幻想破灭?加密市场下一步怎么走?关于2025年的27个猜想是什么?希望大家喜欢!

,"",stripslashes(str_replace("/d/file/",$public_r['add_www_kaifadou_com_url']."/d/file/",stripslashes($navinfor['newstext']))))?>

gate.io安卓版

gate.io安卓版 iwara 手机版

iwara 手机版 趣追漫画

趣追漫画 儿歌故事电台

儿歌故事电台 流书

流书 gate.io安卓下载

gate.io安卓下载 开卷有益

开卷有益 AO3

AO3